🌏 중국 미국 AI 격차 완벽 분석

내 지갑 지키는 투자 전략은?

⚡ 30초 핵심 요약

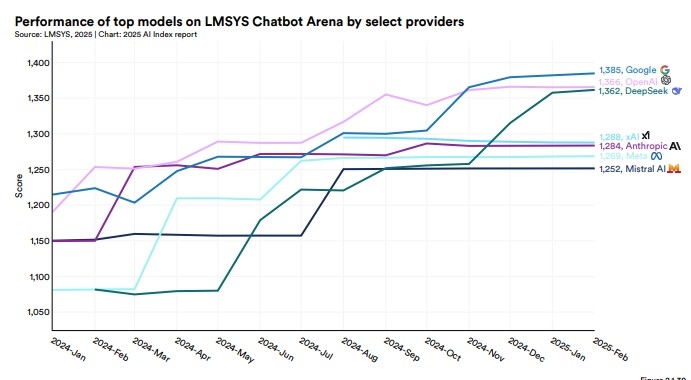

- 중국 미국 AI 격차: 성능 차이 1.7%로 1년 전 9.3%에서 대폭 축소

- AI 모델 수: 미국 40개 vs 중국 15개 (2024년 기준)

- 투자 규모: 미국 1,099억 달러 vs 중국 92억 달러 (12배 차이)

- 중국의 빠른 추격: 딥시크, QWEN 등 가성비 신모델로 미국 추격

- 지갑 지키는 전략: 양국 분산 투자 + 반도체 ETF + 20% 비중 제한

📊 2025년 중국 미국 AI 격차 핵심 지표

중국 미국 AI 격차가 빠르게 좁혀지고 있습니다. 매일경제에 따르면 2025년 2월 기준, 최고 성능 AI의 성능 차이는 1.7%로 1년 전 9.3%보다 크게 좁혀졌습니다.

중국 15개

💡 왜 중요할까?

중국 미국 AI 격차가 좁혀지면 글로벌 기술 패권 구도가 변합니다. 중국의 딥시크, QWEN 등 신모델이 가성비와 성능에서 미국을 바짝 따라잡으면서, 투자자들은 양국 모두에 기회를 찾을 수 있습니다.

🔬 중국 미국 AI 격차 상세 비교

📈 기술 성능 비교

| 항목 | 미국 | 중국 | 격차 |

|---|---|---|---|

| AI 모델 수 | 40개 (2024) | 15개 (2024) | 2.7배 차이 |

| 성능 차이 | 최고 성능 | 미국 대비 -1.7% | 매우 근접 |

| 기술 수준 | 100점 (기준) | 85.8점 (세계 3위) | 14.2점 차이 |

| 민간 투자 | 1,099억 달러 | 92억 달러 | 12배 차이 |

| 논문 인용 수 | 세계 2위 | 세계 1위 | 중국 역전 |

뉴스토마토에 따르면 중국은 AI 논문 인용 수에서 미국을 앞섰으며, 특허 출원 수에서도 빠르게 성장하고 있습니다.

💰 투자 규모와 인프라

중국 미국 AI 격차에서 가장 큰 차이는 투자 규모입니다. 미국은 민간 부문에서 1,099억 달러를 투자하는 반면, 중국은 92억 달러로 12배 차이가 납니다.

하지만 중국은 정부 주도의 대규모 투자로 빠르게 격차를 좁히고 있습니다. 특히 화웨이의 Ascend(910B/910C) 칩이 2025년 대량 출하되면서 엔비디아의 중국 시장 공백을 메우고 있습니다.

💼 내 지갑 지키는 5가지 투자 전략

중국 미국 AI 격차가 좁혀지는 상황에서 개인 투자자는 어떻게 대응해야 할까요? 실전에서 바로 적용 가능한 5가지 전략을 소개합니다.

1️⃣ 양국 분산 투자 전략

미국과 중국 모두에 투자하세요. 미국은 엔비디아, AMD, 마이크로소프트 등 확실한 기술력의 기업에, 중국은 바이두, 알리바바, 텐센트 등 빠른 성장 잠재력이 있는 기업에 투자합니다.

추천 비율: 미국 60% + 중국 20% + 한국(삼성전자, SK하이닉스) 20%

2️⃣ ETF로 리스크 분산

개별 종목 리스크가 부담스럽다면 AI 반도체 ETF를 활용하세요. SOXX(반도체 ETF), KWEB(중국 인터넷 ETF) 등이 대표적입니다.

장점: 한 번의 투자로 여러 기업에 분산 투자 가능

3️⃣ 반도체 공급망에 주목

미국과 중국 모두 반도체가 필요합니다. 삼성전자, SK하이닉스는 양국에 HBM(고대역폭 메모리)을 공급하며 수혜를 받고 있습니다.

핵심: 누가 이기든 반도체 공급사는 수혜

4️⃣ 규제 리스크 관리

중국 투자 시 미중 기술 패권 경쟁으로 인한 규제 리스크를 항상 고려하세요. 중국 비중은 전체 포트폴리오의 20% 이내로 제한하는 것이 안전합니다.

주의: 미국 수출 통제, 중국 정부 정책 변화 모니터링

5️⃣ 장기 투자 관점 유지

중국 미국 AI 격차는 단기간에 결정되지 않습니다. 3~5년 장기 투자 관점에서 접근하고, 단기 변동성에 흔들리지 마세요.

목표: 연평균 15~20% 수익률

⚠️ 투자 시 반드시 주의할 점

- 과도한 레버리지 금지: AI 주식은 변동성이 큽니다

- 분산 투자 필수: 한 종목에 몰빵하지 마세요

- 정보 검증: SNS 정보가 아닌 공식 뉴스 기반 판단

- 손절 기준 설정: -20% 손실 시 자동 손절 고려

🎯 섹터별 투자 기회

💻 반도체 (HBM, GPU)

수혜주: 삼성전자, SK하이닉스, 엔비디아, AMD

이유: 미국과 중국 모두 고성능 메모리와 GPU 수요 폭발

☁️ 클라우드 인프라

수혜주: 아마존(AWS), 마이크로소프트(Azure), 알리바바(Aliyun)

이유: AI 모델 학습에 필수적인 클라우드 인프라 수요 증가

⚡ 전력 인프라

수혜주: NextEra Energy, 한국전력, 중국 전력 기업

이유: AI 데이터센터는 막대한 전력 소비

🔌 데이터센터

수혜주: Equinix, Digital Realty, 차이나 모바일

이유: 글로벌 데이터센터 확장 가속화

❓ 자주 묻는 질문 (FAQ)

📌 핵심 정리 5포인트

- 중국 미국 AI 격차는 빠르게 좁혀지고 있습니다 (성능 차이 1.7%)

- 투자 규모는 미국이 12배 앞서지만, 중국이 빠르게 추격 중

- 개인 투자자는 양국 분산 투자 전략이 유효합니다

- 반도체 공급사(삼성전자, SK하이닉스)는 양국 경쟁의 수혜주

- 중국 비중은 20% 이내로 제한하고 규제 리스크를 관리하세요

📚 출처 및 참고자료

- 매일경제 – 중국 미국 AI 격차 1.7%로 축소 (2025.02)

- 연합뉴스 – 딥시크 QWEN 신모델 분석 (2025.04)

- 뉴스토마토 – 중국 AI 논문 인용 수 1위 (2025.03)

- 르몽드 디플로마티크 – 엔비디아 과점 도전 (2025.10)

- 테크모스 – AI 모델 수 비교 분석 (2024)

- 네이버 뉴스 검색 결과 (2025.10.20)

작성일: 2025년 10월 20일

최종 업데이트: 2025년 10월 20일